企业预缴企业所得税时,如何判断是否符合小型微利企业所得税优惠政策条件?

发布于 2022-06-29 09:10 ,所属分类:在线教育信息快讯

为贯彻落实党中央、国务院关于实施新的组合式税费支持政策的决策部署,财政部、税务总局发布了《财政部 税务总局关于进一步实施小微企业所得税优惠政策的公告》(2022年第13号),进一步加大小型微利企业所得税优惠力度。为确保广大企业能够及时、准确享受小型微利企业所得税优惠政策,并尽可能保持征管操作的稳定性,税务总局制发了《国家税务总局关于小型微利企业所得税优惠政策征管问题的公告》(国家税务总局公告2022年第5号)。

相关问答

企业预缴企业所得税时,如何判断是否符合小型微利企业所得税优惠政策条件?

预缴企业所得税时,企业从事国家非限制和禁止行业,可直接按当年度截至本期末的资产总额、从业人数、应纳税所得额等情况判断是否为小型微利企业。其中,资产总额、从业人数指标按照相关政策标准中“全年季度平均值”的计算公式,计算截至本期末的季度平均值。

目前,小型微利企业的判断标准为:从事国家非限制和禁止行业,且同时符合截至本期末的资产总额季度平均值不超过5000万元、从业人数季度平均值不超过300人、应纳税所得额不超过300万元。今后如调整标准,从其规定,计算方法以此类推。示例如下:

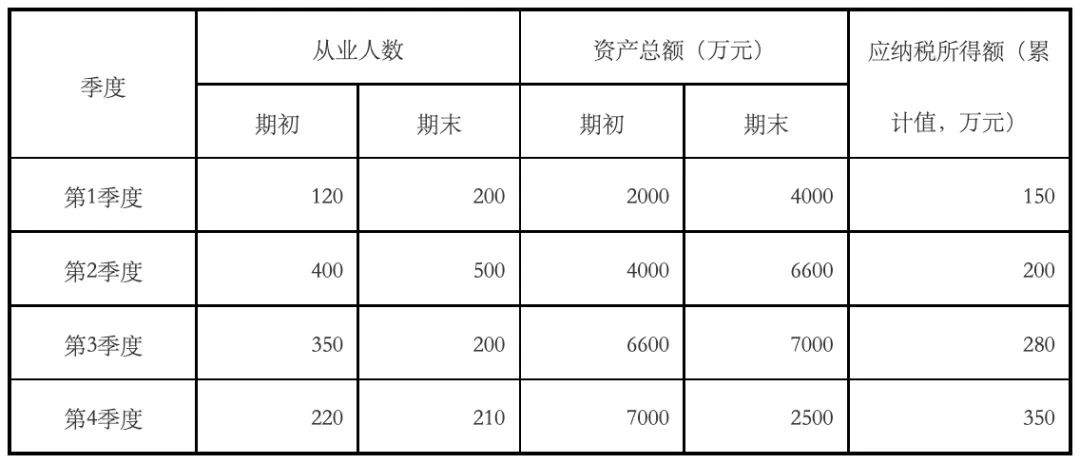

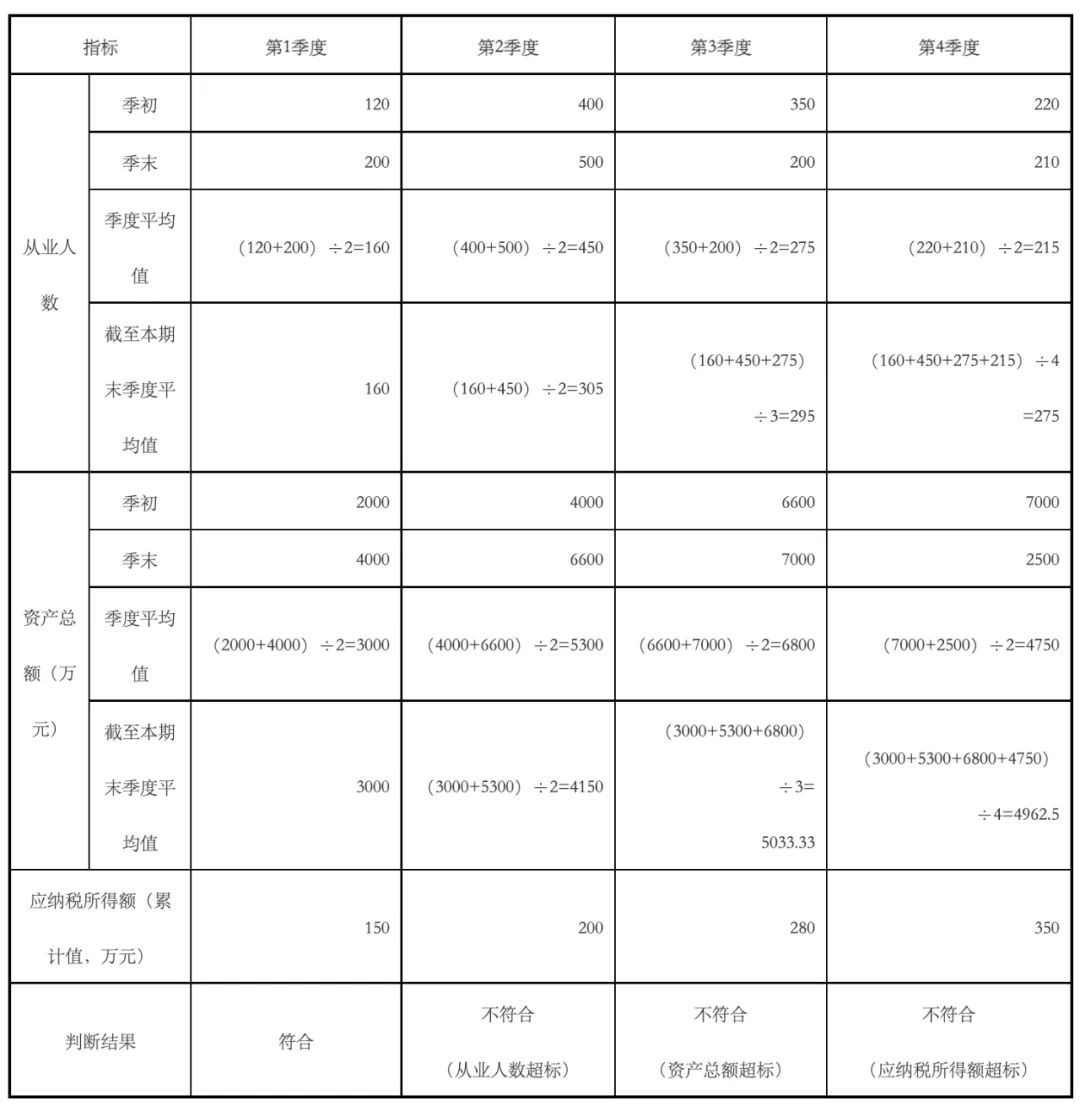

例1.A企业2020年成立,从事国家非限制和禁止行业,2022年各季度的资产总额、从业人数以及累计应纳税所得额情况如下表所示:

解析:A企业在预缴2022年度企业所得税时,判断是否符合小型微利企业条件的具体过程如下:

综上,A企业预缴第1季度企业所得税时,可以享受小型微利企业所得税优惠政策;预缴第2、3、4季度企业所得税时,不可以享受小型微利企业所得税优惠政策。

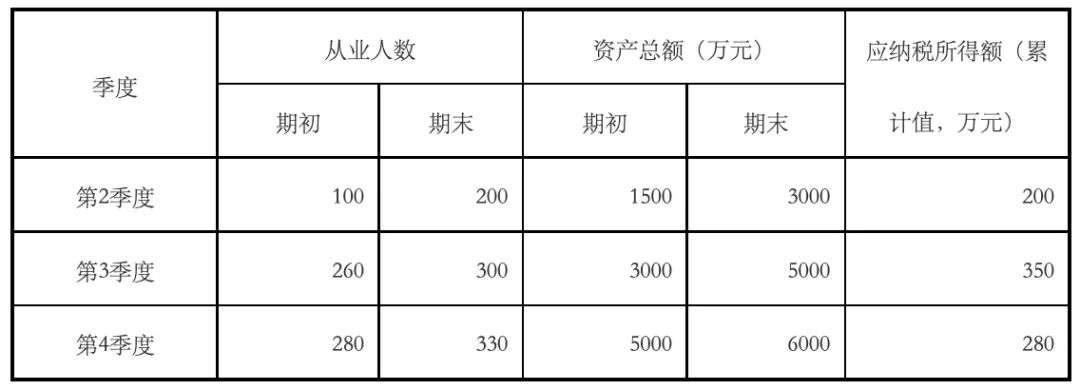

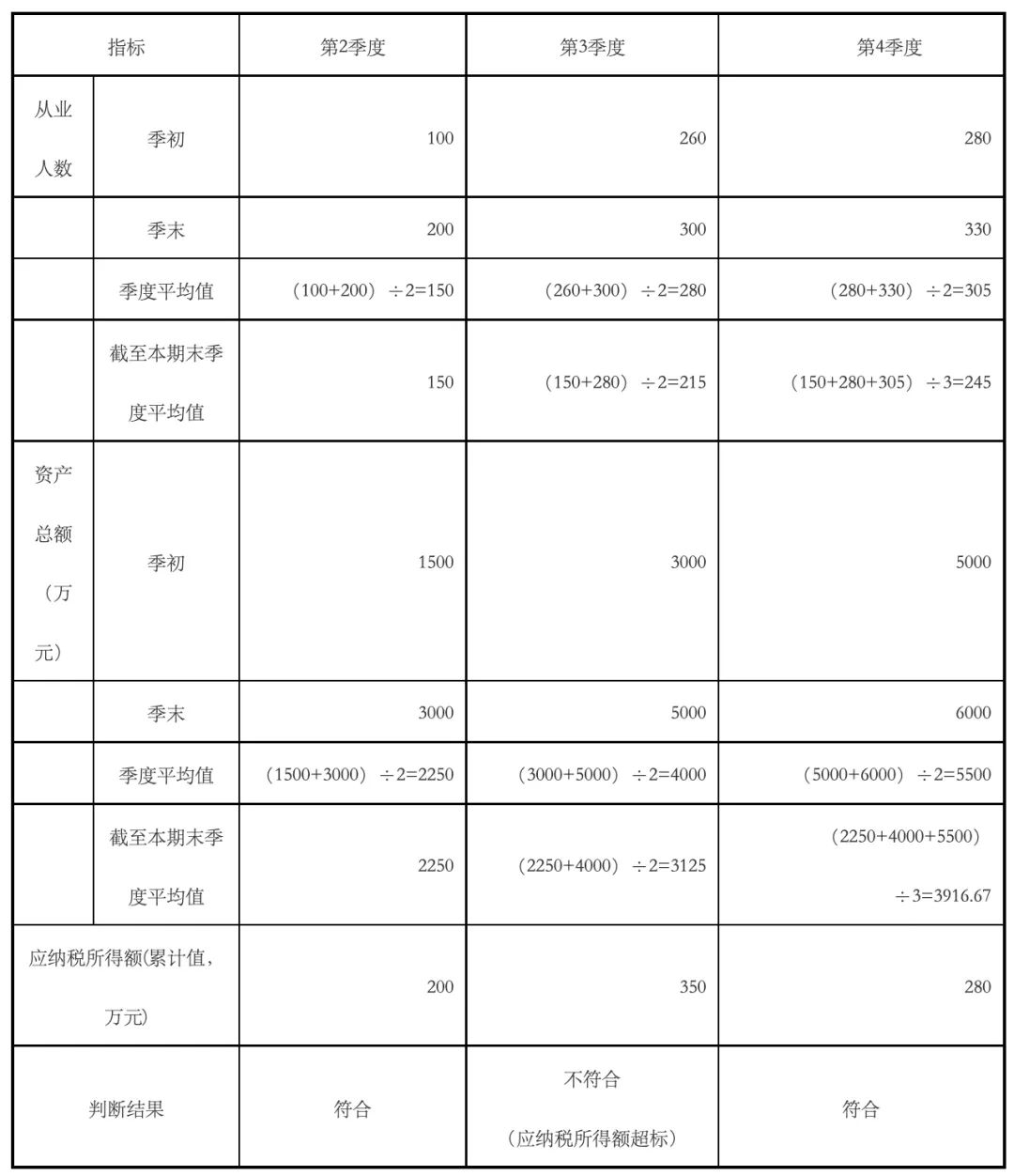

例2.B企业2022年5月成立,从事国家非限制和禁止行业,2022年各季度的资产总额、从业人数以及累计应纳税所得额情况如下表所示:

解析:B企业在预缴2022年度企业所得税时,判断是否符合小型微利企业条件的具体过程如下:

综上,B企业预缴第2、4季度企业所得税时,可以享受小型微利企业所得税优惠政策;预缴第3季度企业所得税时,不可以享受小型微利企业所得税优惠政策。

往期回顾

养老保险缴费中断有什么影响?怎样处理可以不中断?这篇告诉您

小规模纳税人适用3%征收率免征增值税的如何开具发票?

好消息!我市个体工商户设立登记“掌上办” 率先在滨海新区开发区试行

小规模纳税人是否可以部分放弃免税?

小微企业“六税两费”减免政策解读

@所有纳税人:“组合式税费支持政策”打包发给你!

咨询热线:400-856-2728

www.ttvwwwttv.com

北京东城区朝阳门南小街18—20

天津市和平区南京路305号经联大厦辅楼5层、6层

![[CCNA RS] CCNA综合模拟项目讲解实验视频【以中小型企业为主,全程Packet Tracer演示】6集](https://static.kouhao8.com/sucaidashi/xkbb/d74a04e1882f910cbab5bf89df04df7f.jpg?x-oss-process=image/format,webp/resize,w_88/crop,w_88,h_88,g_nw)

![[Hadoop] 实战应用技巧 调优方案 企业级Hadoop和Spark企业应用实战视频(老司机推荐)](https://static.kouhao8.com/sucaidashi/xkbb/b7f72cbdc7be25c4f965bb0017716cbe.png?x-oss-process=image/format,webp/resize,w_88/crop,w_88,h_88,g_nw)

相关资源